Oleh: Zainulfaqar Yaacob

#DEKPOS | Diskusi Ekonomi Politik Sosial

Wacana Ekonomi | Andaikan gaji bulanan A RM3,000.

Kerana, Fed. Govt. hanya melaksanakan program perumahan swasta sahaja, sistem perumahan di negara ini memaksa A berbelanja hampir RM1,000 untuk sewa beli Rumah Mampu Milik.

Maka, kuasa membeli A telah hilang kira-kira 33% tiap-tiap bulan.

Lainlah kalau Fed Govt sendiri 100% melaksanakan Program Perumahan Mampu Sewa Selesa (PPMSS) dengan kadar sewa maksimum bulanan RM300, maka kuasa membeli A hanya hilang 10% sahaja.

Fahamnya di sini, apabila Fed. Govt. melaksanakan PPMSS dengan melihat “rumah sebagai keperluan manusia, bukan komoditi yang boleh diniagakan secara spekulatif”, maka kuasa membeli rakyat akan tinggi walaupun tingkat pendapatan isi rumah adalah sama.

Apabila Fed. Govt. melaksanakan polisi ekonomi neoliberal dengan melaksanakan program perumahan swasta dengan bertopengkan slogan “Rumah Mampu Milik Rakyat” umpamanya, seperti situasi A yang hilang 33% kuasa membeli kerana membeli rumah swasta.

Maka, inilah gambaran bahaya hutang isi rumah kian meningkat, yang sebenarnya dirasai oleh rakyat.

Gaji RM3,000 tapi setiap bulan hidup berasa tidak cukup berbelanja sahaja. Untuk berbelanja lebih, akhirnya A terguna kad kredit, dan ia menyumbang lagi pada tingkat hutang isi rumah.

Kalau kita faham betapa bahayanya isu hutang isi rumah kian meningkat, rakyat terbanyak akan faham bahawa Sia-sia bincang Malaysia akan bankrap.

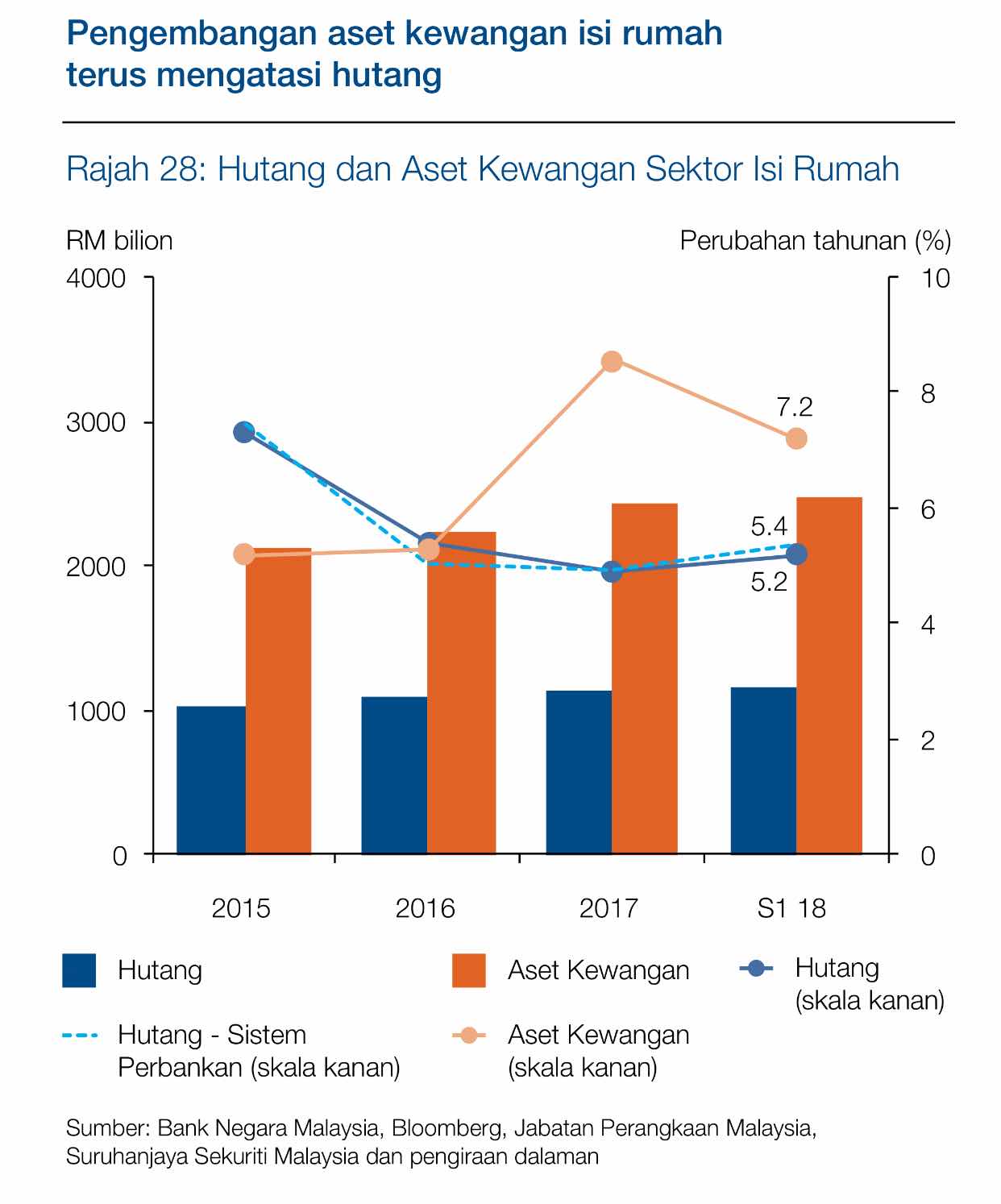

Menurut Perkembangan Ekonomi dan Kewangan Malaysia pada Suku Pertama 2018 yang diterbitkan Bank Negara Malaysia (BNM), hutang isi rumah meningkat pada kadar tahunan 5.2% pada suku pertama 2018 (2017: 4.9%).

Daripada jumlah ini, pinjaman oleh sistem perbankan kepada isi rumah mencatat pertumbuhan yang lebih tinggi pada 5.4% (S4 2017: 4.9%).

Manakala, pertumbuhan pinjaman yang diberikan oleh institusi kewangan pembangunan dan institusi kewangan bukan bank (non-bank financial institutions, NBFI) menjadi sederhana kepada 4.3% (S4 2017: 5.1%).

Peningkatan keseluruhan hutang isi rumah berpunca daripada pinjaman untuk pembelian harta tanah kediaman (sumbangan kepada pertumbuhan pada S1 2018: 4.4 mata peratusan; 2017: 4.3 mata peratusan), terutamanya untuk rumah berharga antara RM500,000 dan RM750,000.

Pada akhir suku pertama 2018, jumlah hutang isi rumah mencakupi 84% (S4 2017: 84.2%) daripada KDNK.

Tidak termasuk pinjaman oleh bukan bank, jumlah pinjaman sistem perbankan kepada isi rumah sebagai peratusan daripada KDNK adalah 69.2% (S4 2017: 69.3%).

Semua perangkaan membabitkan pergerakan hutang isi rumah rakyat yang kian meningkat ini hanya membabitkan mereka yang membeli rumah dengan pinjaman perumahan daripada bank.

Perangkaan BNM itu tidak mengambil kira mereka yang gagal mendapatkan pinjaman perumahan daripada pihak bank.

Persatuan Pemaju-Pemaju Hartanah dan Perumahan Malaysia (REHDA) pernah mendedahkan kadar penolakan permohonan pinjaman perumahan oleh pihak bank mencecah 60%.

Kalau ambil kira keadaan sebenar pasaran hartanah domestik yang mencabar ini, secara mudah kita akan faham tiap-tiap 100 rakyat yang pergi ke bank konvensional untuk membuat permohonan pinjaman perumahan, 60 orang adalah tidak layak. Bayangkan!

Dalam Manifesto PH, antara lain melahirkan kebimbangan mengenai hutang isi rumah yang kian tinggi.

Tapi, pada masa yang sama mendesak BNM supaya melonggarkan syarat kelayakan permohonan pinjaman perumahan oleh bank-bank konvensional, demi menyelesaikan masalah #overproduction yang dihadapi syarikat pemaju hartanah kapitalis spekulatif swasta.

Tidaklah kita sedar ada kontradiksi polisi Pakatan Harapan dalam isu berbangkit ini?

Sehingga kini, masa Over Production iaitu “suatu situasi di mana unit kediaman yang siap dibina oleh pemaju spekulatif swasta bukanlah melebihi permintaan rakyat, tapi memang tidak mampu didiami oleh rakyat terbanyak” masih tidak selesai.

Bayangkan!

This was lovely to reaad

ReplyDelete